Rürup - Altersvorsorge und Steuersparmodell

Lassen Sie sich vom Finanzexperten Michael Werlich unabhängig und mathematisch herleiten, ob eine Rüruprente für Sie die richtige Anlageform ist!

Rürup BEST ADVICE – Der Gesamtüberblick kompakt für Sie aufgearbeitet

Warum von Michael Werlich beraten lassen?

- Bereits mehr als 2000 Detailberatungen und individuelle Vergleiche zum Thema Rürup Rente durchgeführt

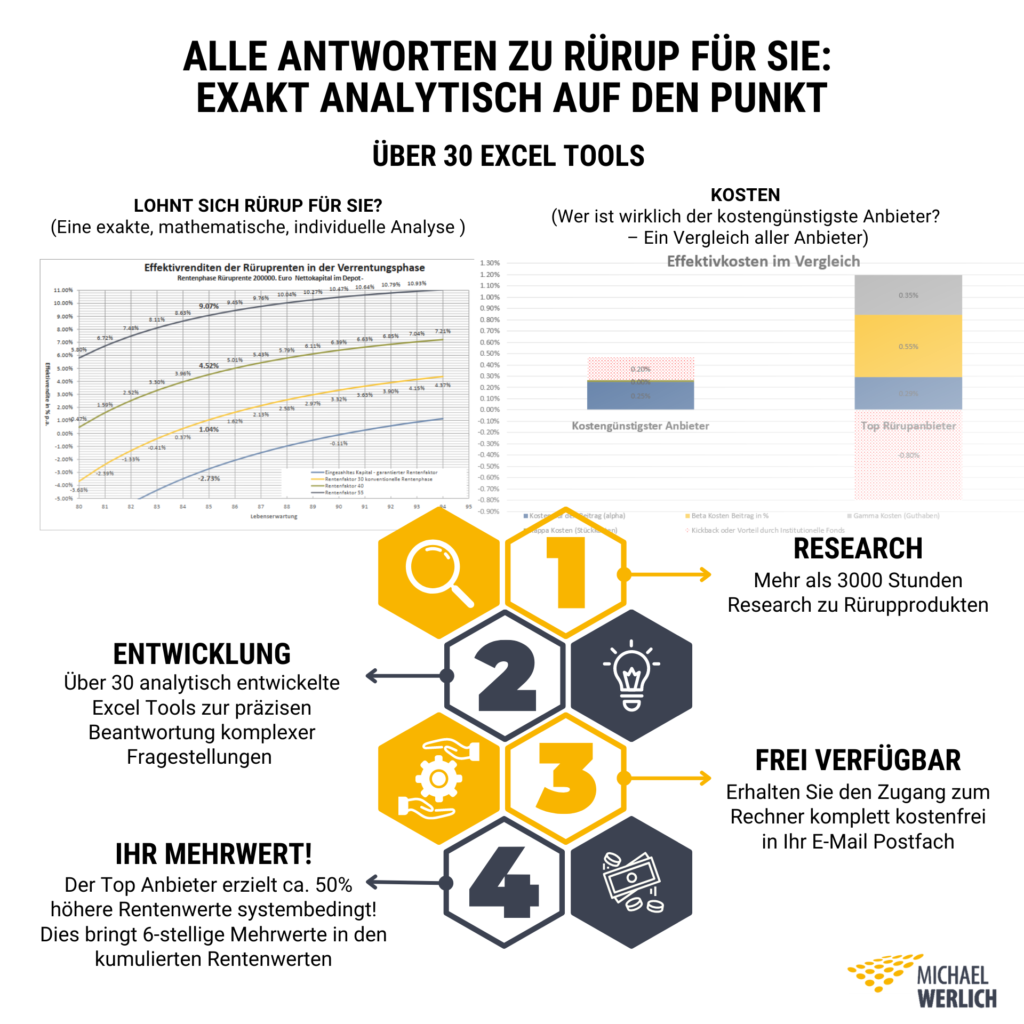

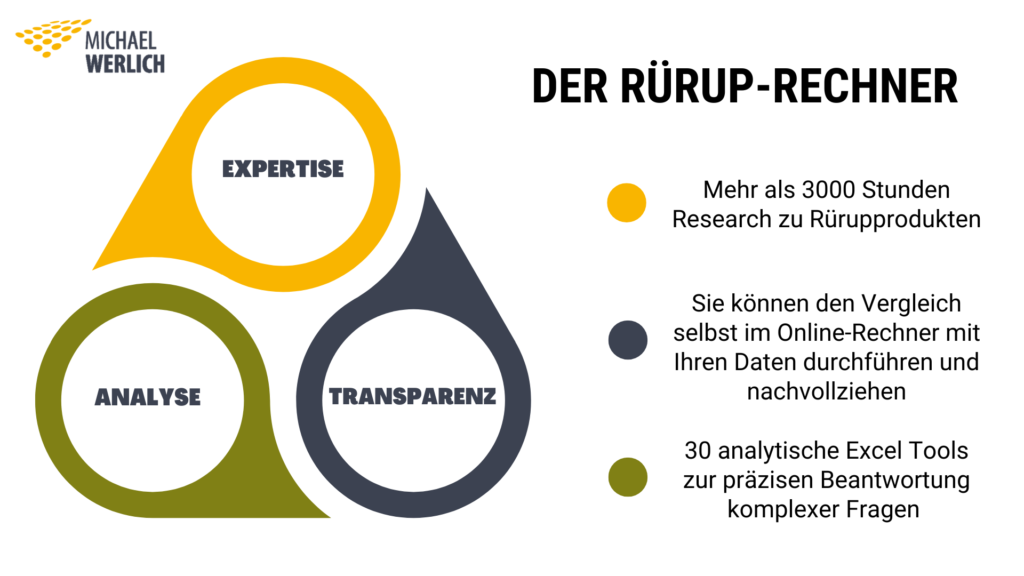

- Mehr als 3000 Stunden Research zu Rürupprodukten

- Präzise Antworten zu Renditen, Vertrags- und Effektivkosten und den realistisch höchsten Renten

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

FAZIT: Sie erhalten eine Beratung durch einen der erfahrensten und präzisesten Rürup Spezialisten Deutschlands, der Sie zielgerichtet zu einer möglichst optimalen Lösung rund um dieses Thema führt und Vor- und auch alle Nachteile mit Ihnen zusammen treuhänderisch abwägt.

Die Rürup-Rente – lohnt sie sich oder nicht?

Schauen Sie sich dieses kurze Video an und erfahren Sie in weniger als 2 Minuten, ob die Rürup-Rente für Sie sinnvoll ist!

Mein innovativer Rürup Rechner zeigt Ihnen in nur wenigen Klicks, wie viel Geld Sie mit der Richtigen Anlage sparen können. Vergleichen Sie noch heute die Renten und Kapitalwerte der Top 3 Anbieter.

Ganz bequem von Zuhause!

Was Sie inhaltlich erwartet:

Table of Contents

Was Sie erwartet:

Was ist Rürup-Rente überhaupt?

Lohnt sie sich für mich? Und wenn ja, wie sollte das perfekte Modell aussehen?

Wer sind die attraktivsten Anbieter am Markt?

Diese Fragen stellt sich wahrscheinlich jeder, der den Begriff Rüruprente hört. Rürup Renten sind steuerlich hoch begünstigt und können so einen wesentlichen Teil der Altersvorsorgeplanung ausmachen, egal ob man angestellt, selbständig oder freiberuflich tätig ist.

Die Rürup-Rente (Basisrente) an sich wurde im Jahre 2005 in Deutschland eingeführt. Benannt wurde sie nach dem Wirtschaftswissenschaftler Bert Rürup, der sie federführend konzipiert hat.

Die Idee: Mit der Schaffung einer steuerlich begünstigten Form der Altersvorsorge, sollte eine Alternative zur gesetzlichen Rente geschaffen werden. Gedacht war diese Form der Altersvorsorge in erster Linie für Menschen, die im Alter keine Leistungen aus der gesetzlichen Rentenversicherung erwarten können. Hierzu zählen vorrangig Selbstständige, die für Ihre Rente eigenverantwortlich vorsorgen müssen. Rürup-Rentenverträge werden in verschiedenen Produktformen angeboten. Eines jedoch haben alle Rürup-Modelle gemeinsam: Nach Eintritt des Rentenalters wird eine lebenslange Rente gezahlt. Eine alternative Kapitalauszahlung, wie bei vielen anderen Altersvorsorgeprodukten, ist grundsätzlich nicht vorgesehen.

Um Ihnen bei Ihrer Entscheidungsfindung zu einem rentablen Rürup Plan als Experte zur Seite zu stehen, habe ich seit mehr als 10 Jahren einen besonderen Fokus auf diese Produktform gelegt. Profitieren Sie von meiner jahrelangen Spezial-Expertise und sparen Sie sich viel Zeit mit mir, dem wahrscheinlich erfahrensten Berater Deutschlands auf diesem Gebiet.

Seit mehr als 10 Jahren kooperiere ich mit diversen Vergleichsportalen in einer exklusiven Partnerschaft und erhalte große Teile ihrer Rürup-Renten Anfragen Deutschlandweit zur Bearbeitung. Profitieren Sie ebenfalls von meiner Expertise und dem umfangreichen Research. Nachfolgend werde ich kurz mathematisch-analytisch nachweisen, dass Rürup Renten in vielen Fällen selbst einem ETF Fondsparplan überlegen sind.

Für wen lohnt sich die Rüruprente?

Die Antwort auf diese Frage ist recht einfach: Sie lohnt sich für jeden, der einen nicht zu geringen Steuersatz hat – also zumindest 35 % aufwärts etwa. Dies ist bei einem zu versteuernden Einkommen unverheiratet bei ca. 38.000 Euro und verheiratet bei 75.000 Euro der Fall. Also schon für große Teile der Bevölkerung. Ansonsten wird fälschlicherweise Rürup nur als Vorsorge für Selbständige gesehen. Sie ist aber genauso für Angestellte und Beamten und vor allem für Spitzensteuersatzzahler (58.000 Euro ledig bzw. 116.000 Euro verheiratet) attraktiv.

IHRE VORTEILE

- Wenn Sie das richtige Produkt finden ist Rürup

- ca. 88% rentabler als eine betriebliche Altersvorsorge

- ca. 67% rentabler als eine Riesterrente

- ca. 25% rentabler als eine Fondsgebundene (Schicht 3) Versicherung oder ein ETF Fondssparplan

- Flexible Beitragszahlungen

- Sie können entscheiden, ob Sie Ihre Beiträge monatlich oder jährlich entrichten möchten. Darüber hinaus können Sonderzahlungen geleistet werden.

- Keine Abschlussbedingungen

- An den Abschluss eines Rürup-Vertrages werden keine persönlichen Bedingungen geknüpft. Es gibt keine Gesundheitsfragen.

- Hohe Sicherheit – auch bei Arbeitslosigkeit

- Kapital aus Rürup-Verträgen wird nicht auf Sozialleistungen wie beispielsweise das Arbeitslosengeld 2 angerechnet.

GIBT ES NACHTEILE?

- Geringe Flexibilität

- Ohne Expertise kann man schnell ein unrentables Rürup Produkt wählen

(denn mehr als 90% aller Rürup Produkte sind auch unrentabel) - Kostenstrukturen

- Intransparente Kostenstrukturen können Rentabilität von Rürup-Produkten erheblich beeinflussen. Ein Blick hinter die Kulissen der Verträge und Anbieter ist besonders wichtig.

- Kein Kapitalwahlrecht

- Da der Staat die Rürup Rente in Anlehnung an die gesetzliche Rentenversicherung konzipiert hat, besteht kein Kapitalwahlrecht.

- Nachgelagerte Besteuerung

- Ausgezahlte Rürup Renten werden mit dem individuellen Steuersatz besteuert.

- Ohne optionalen Hinterbliebenenschutz verfällt das Kapital nach Ableben

- Ohne zusätzliche Tarifbausteine kommt mit dem Ableben des Vertragspartners das verbliebene Kapital der Versichertengemeinschaft zu Gute.

WAS IST DAS FALSCHE PRODUKT?

Für eine wissenschaftlich fundierte Beratung welches Rürup Produkt das Richtige für Sie und Ihre induviduelle Situation ist, vereinbaren Sie gerne ein persönlicher Gespräch mit mir, und ich finde dank meiner jahrelangen Erfahrung die beste Lösung für Sie.

Eine genauere Betrachtung

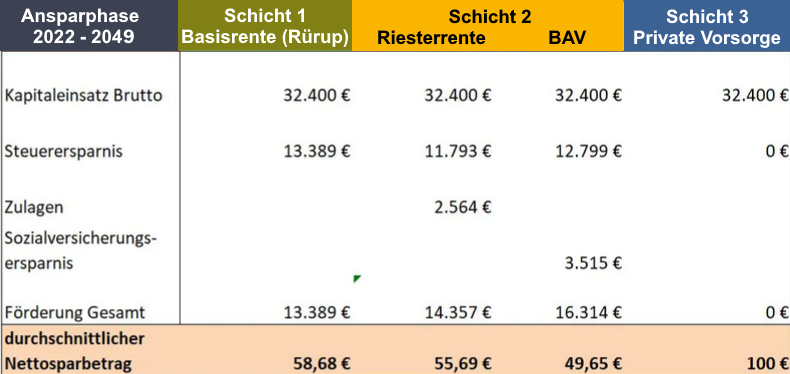

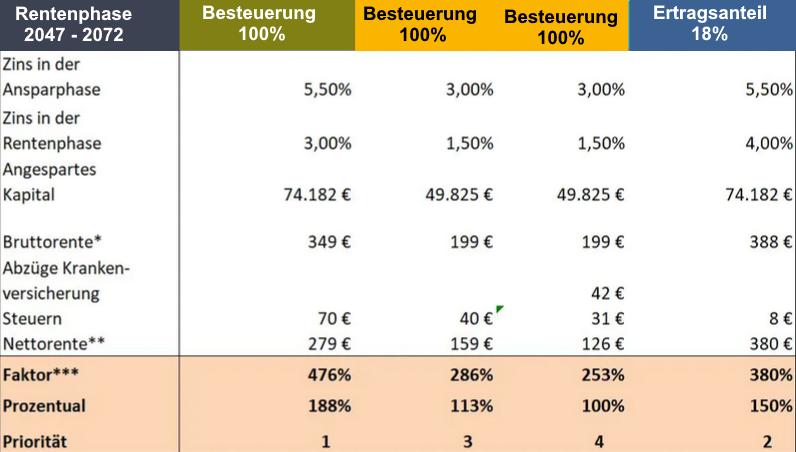

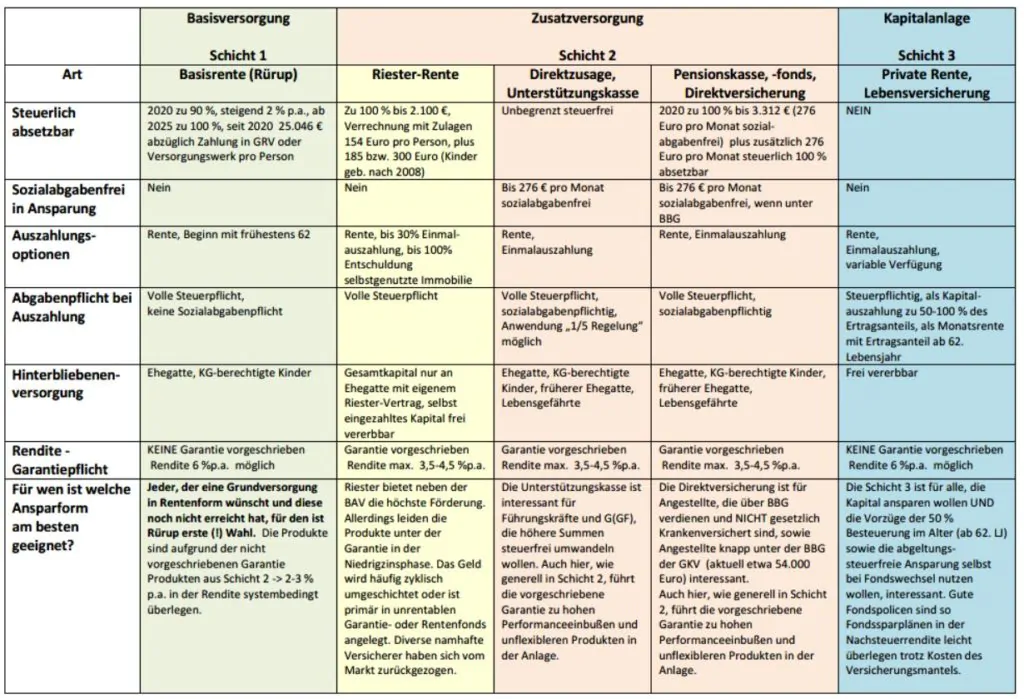

Vergleich der Förderwege der Schichten 1-3

Zur knappen, aber analytischen Beantwortung der Frage: Für wen lohnt sich die Rürup Rente, nutze ich mein Schichtenvergleichstool auf Excelbasis, eines von über 30 Tools, mit dem ich mathematisch präzise Antworten gebe.

Seit 2005 gibt es durch das Alterseinkünftegesetz 3 Schichten, in denen man im Bereich der Altersvorsorge ansparen kann. Diese unterscheiden sich stark in steuerlicher- und sozialversicherungsrechtlicher Hinsicht sowohl in Anspar- wie Verrentungsphase.

Um eine rationale Anlageentscheidung treffen zu können, genügt es nicht nur die Förderquote bei der Ansparung zu betrachten, sondern es sind alle Effekte in der Auszahlungsphase zu berücksichtigen. Außerdem sind Renditeunterschiede, die durch gesetzlichen Vorgaben der unterschiedlichen Förderwege entstehen (Garantie in Schicht 2), im Bereich der Ansparung sowie der Verrentung zu berücksichtigen.

Um hier die Entscheidung zu unterstützen, folgender systembedingter Vergleich mit folgendem Mandanten:

Wollen Sie berechnen, wie viel Sie mit dem richtigen Produkt im Vergleich zu den Top 3 Anbietern sparen können?

Profitieren Sie von meinem Fachwissen als einer der führenden Deutschen Rürup Experten mit mehr als 8.000 Analysestunden.

Erhalten Sie jetzt Zugang zu meinem selbst entwickelten Tool, mit dem Sie diese Frage ganz einfach an Ihrem eigenen Computer beantworten können!

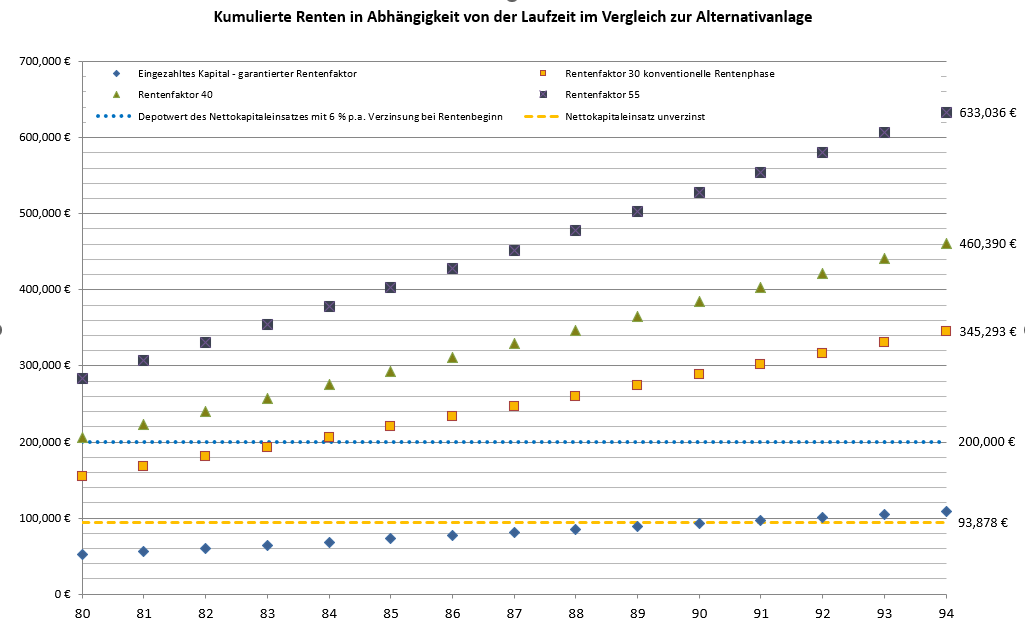

Wie schlägt sich Rürup im Vergleich zu einem (ETF) Fondssparplan?

Auch hier zu habe ich ein Exceltool enwickelt, was individuell und mathematisch präzise die Rentabilität einer Rüruprente im Vergleich zur alternativen Fonds-/ETF Besparung ermöglicht. Dies stelle ich jedem Interessenten und beratenem Mandanten als PDF zur Verfügung.

Im Vergleich wird parallel ein Fondssparplan aus dem Nettoaufwand der Rüruprente gegenüber gestellt, also nur der Nettoaufwand nach Steuererstattung, der dann bei Rentenbeginn einmal verkauft wird, wodurch Abgeltungssteuer anfällt.

Beim Fondssparplan werden keine Kosten berücksichtigt (Depot- oder Orderkosten bzw. Agio) sowie auch keine lfd. Steuern in der Ansparphase, beim Rürupprodukt werden die Effektivkosten der Versicherung im konkreten Fall bzw. bei einem Topprodukt berücksichtigt.

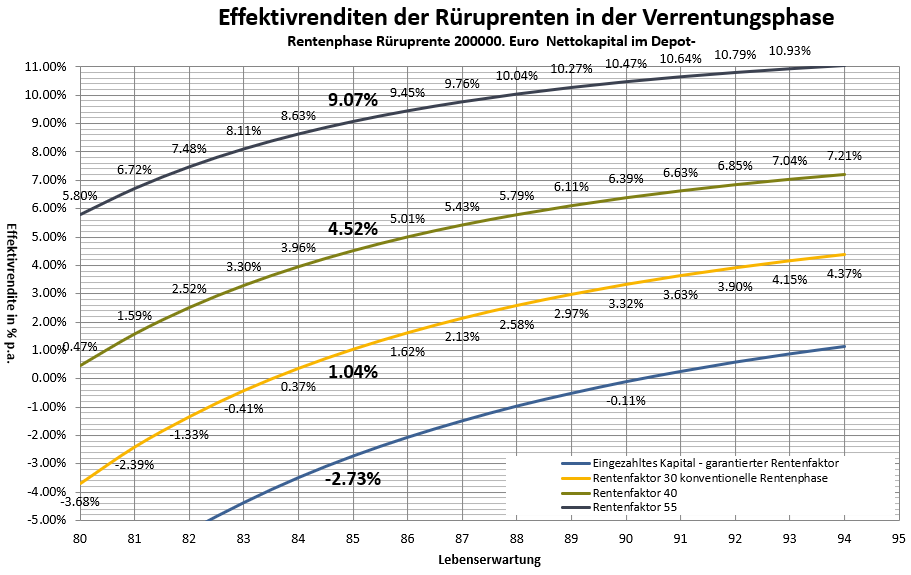

In der Rentenphase wird dann in Abhängigkeit von der Rentendauer (Lebenserwartung) und verschiedenen Rentenfaktoren ermittelt welche Rendite der Fondssparplan nach Steuern (!) erzielen müsste, damit er gleichwertig zum Rürupprodukt ist. Bei der Darstellung wäre beim Fondssparplan im Falle der Abgeltungssteuer also eine höhere Rendite zu erzielen, um wirklich nach Steuern gleichwertig zu sein.

Die Zusammenfassung der Ergebnisse und Werte bis 85 Jahre

Kumulierte Rentenwerte über die Rentenphase im Vergleich zum eingesetzten Kapital

Am vorliegenden Beispiel ist einwandfrei zu erkennen, welche Effektivrenditen das richtige Rürup Produkt im Alter bieten kann. Die besonders hervorgehobenen Werte im Diagramm 2 heben hier die Nachsteuerrendite bei einer Lebenserwartung von 85 Jahren hervor. Dieser Wert liegt unter der aktuellen statistischen Lebenserwartung.

Sparen Sie Zeit !

Berechnen Sie selbst wie viel Geld Ihnen das richtige Anlageprodukt im Vergleich mit den TOP 3 Produkten bieten kann. Nutzen Sie dafür einfach mein einzigartiges Rürup Rechner Tool!

Fazit Fondsbasierte Rente vs. Fondssparplan

Durch die steuerlichen Vorteile hat die Rüruprente ca. 87 % mehr an Kapital bei Rentenbeginn (hier wird ein fondsbasiertes Topprodukt eingesetzt, dass ca. nach Systemmehrwerten (institutionelle Fonds und Kickbacks) 0,7 % p.a. Effektivkosten und damit weniger Rendite haben wird.

ALLE klassischen Rüruprenten auf Garantiebasis mit garantierten Rentenfaktor sind unrentabel.

Ein fondsbasiertes Rürupprodukt mit Rentenfaktor 30 liegt bei Lebenserwartung 85 bei ca. 1 % p.a. Rendite in der Rentenphase und ist damit bedingt attraktiv.

Eine fondsbasierte Rüruprente MIT Lösung für die Rentenphase (aktuell nur 1 Anbieter am Markt) liegt mit Renditen 4,52 bis 9,07 % bei attraktiven Renditen.

Eine Rüruprente ist in den meisten Fällen, egal ob angestellt, selbständig oder verbeamtet eine sehr attraktive Lösung, um die Rentenlücke zu schließen. Im Gegensatz zu Riester oder betrieblicher Altersvorsorge sind attraktive Renditen in der Ansparphase möglich.

Nach Produktkosten hat man so bei Rentenbeginn durch die Steuerersparnis zwischen 80 und 110 % mehr an Kapital zur Verfügung gegenüber einer günstigen Besparung über einen (ETF)-Fonds.

Trotzdem sind 99 % der aktuell am Markt verfügbaren fondsbasierten Rüruprenten eher wenig bis nicht rentabel. Selbst Testsieger wie die Europa Basisrente oder FAIRR sind bis zum 85. Lebensjahr nicht wirklich attraktiv.

Nutzen Sie meine Expertise, um hier zusammen mit Ihnen zu überprüfen, ob sich speziell für Ihre Situation eine Rüruprente lohnt. Ich leite mit Ihnen her, welche Lösung wirklich sinnvoll und attraktiv für Sie ist. Diesen Service biete ich unverbindlich und kostenfrei an.

Lassen Sie sich von bisherigen Mandaten überzeugen

Meine Kundenbewertungen bei WhoFinance sind geprüft gemäß §5b Abs. 3 UWG.

WOLLEN SIE SICH SELBST VON MEINER QUALITÄT ÜBERZEUGEN?

Kontaktieren Sie mich, und buchen Sie eine kostenlose Erstberatung, in der ich Sie mit meiner Jahrelanger Erfahrung und meinem Expertenwissen zu den besten Anlagemöglichkeiten für Ihr Vermögen beraten kann. Neben dem gesamten Markt der Altersvorsorge Produkte und Fonds/ETF habe ich u.a. Zugang zu exklusiven Investments in Bereich Immobilien und Photovoltaik und vielen weiteren interessanten Lösungen.

Der Markt und die wesentlichen Produkt-Features

Grundsätzlich haben Sie die Möglichkeit einen Rürup-Rentenvertag in Form von drei Modellen abzuschließen, welche ich Ihnen im Folgenden kurz vorstelle.

Diese Grundmodelle teilen sich jedoch wiederum in diverse Varianten auf. Aufgrund der Vielzahl an angebotenen Produkten am Markt, fällt es nicht leicht, den Überblick zu behalten. Gerade die entscheidenden Faktoren wie Welche Rürup-Modelle bietet der Markt? Ablaufleistung, Kostenstrukturen und Tarifbedingungen bedürfen oftmals einen Blick hinter die Kulissen.

Nicht anders sieht es mit dem Leistungsvermögen der Anbietern aus. Auch hier gilt es eine Vielzahl relevanter Parameter zu bewerten, wie beispielsweise die Finanzstärke und das Anlagekompetenz des jeweiligen Unternehmens. Ich helfe Ihnen gern, die beste Anlagestruktur für Ihre Situation zu finden!

Die Anlagestrategie

Die Anlagestrategie in der Ansparphase ist der wichtigste Faktor für ein performantes und rentables Rürup Produkt. An zweiter Stelle steht eine attraktive Rentenphase. Erst dann sind die Kostenstrukturen des Produktes von Relevanz.

Aktives vs. Passives Investment

In vielen wissenschaftlichen Studien und vielen Analysen wurde in den letzten Jahren nachgewiesen, dass aktive Fonds den Markt im Schnitt nicht schlagen und ca. 70-95 % (je nach Index) der Fonds schlechter als ETFs (Indexnahe Fonds) sind. Verwunderlich ist dies nicht, da aktive Fonds ja ca. 1,5 % bis 2,5 % p.a. an Kosten haben, während ETFs bei einer Kostenquote von 0,07 % bis ca. 0,8% p.a. liegen und so die Outperformance der aktiven Fonds schon 1-2 % p.a. betragen muss, um gleichwertig zum ETF zu sein.

Warum sollte man trotzdem, zumindest in einer Teilmenge, auf aktiv gemanagte Fonds setzen:

Geschicktes Risikomanagement

Je mehr passiv investiert wird, je leichter sind die Mechanismen der Zusammensetzung des

Index bekannt und damit die Möglichkeiten diese für sich zu nutzen. Ein guter(!) aktiver Fondsmanager wird dies zukünftig verstärkt für sich zu nutzen wissen

Nachhaltig Reaktiv

Im aktuellen „Bullenmarkt“ sorgt die „Effizienz“ des Marktes häufig dafür, dass der Index ein nahezu optimales Portfolio darstellt. In einem fallenden Markt verstärkt sich dieser Effekt negativ, hier haben gute(!) Fondsmanager die Möglichkeit, den Index nachhaltig zu schlagen und Outperformance zu generieren

Antizyklisches Timing

„Wir können den Wind nicht ändern, aber die Segel richtig setzen“

Ein erfahrener Fondsmanager erkennt Krisen und kann für seine Mandanten durch die richtige vorausschauende Anlagestrategie dafür sorgen, dass unumgehbare Verluste in kürzester Zeit ausgeglichen werden.

Strategische Anlageentscheidungen

Ein guter Berater schafft es Fonds zu finden, die zumindest gleichwertig zum Index sind – damit ist die Institutionelle Tranche 0,6 % bis 1,0% p.a. besser als der Index – Dadurch lassen sich höhere Kosten der führenden Produktanbieter (diese liegen etwa bei 0,6-0,8 % p.a.) recht systematisch kompensieren

Das sind alles Sätze, die ich häufig in meiner Laufbahn als Finanzberater gehört habe. Das Schöne dabei? Ich kann Ihnen weiterhelfen! Für jede Situation gibt es die richtige Anlagestruktur, und dank meiner langjährigen Erfahrung helfe Ich Ihnen gerne die Richtige für Sie zu identifizieren!

Sparen Sie Zeit !

Berechnen Sie selbst wie viel Mehrwert Ihnen das richtige Anlageprodukt im Vergleich mit den TOP 3 Produkten bieten kann. Nutzen Sie dafür einfach mein einzigartiges Rürup Rechner Tool!

Ein aktuelles Rürup Portfolio in der Praxis

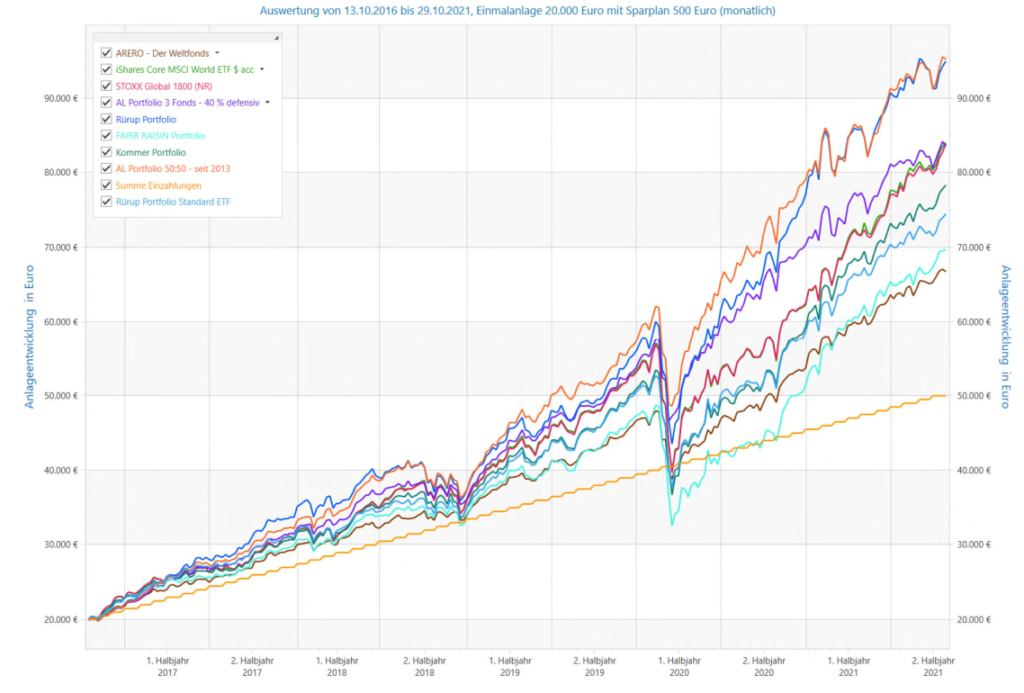

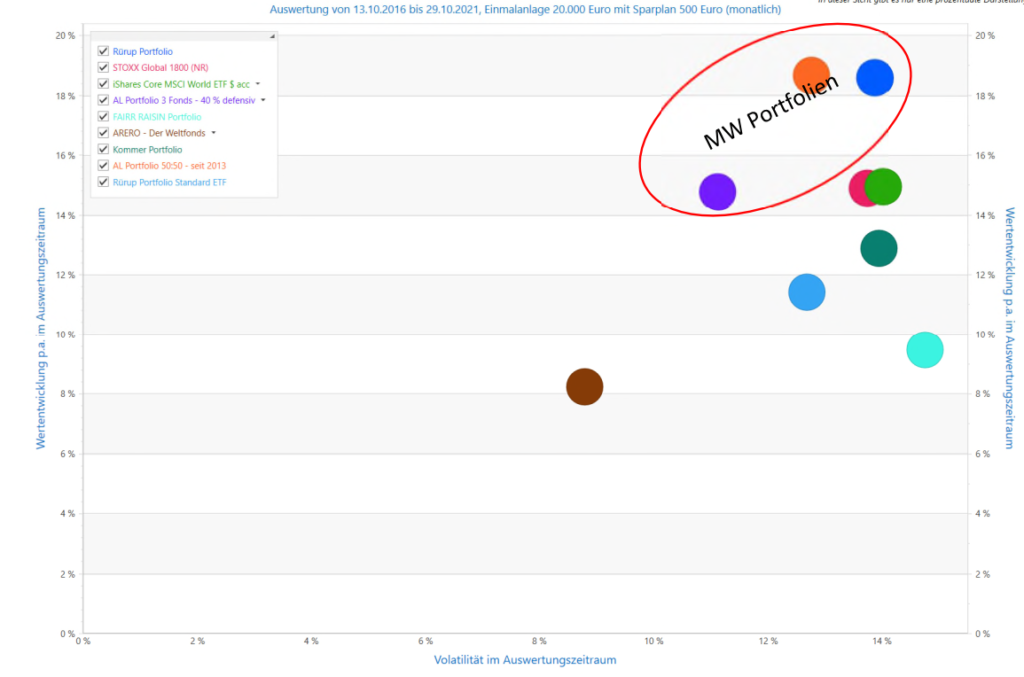

Ein von mir aktuell empfohlenes Portfolio im Bereich Rürup besteht aus einer Mischung institutioneller aktiver Fonds kombiniert mit ETFs.

Nachfolgend ist dieses Portfolio mit alternativen Anlagestrategien des Marktes wie z.B. des MSCI World, dem „Gerd Kommer Portfolio“, dem empfohlenen RAISIN Portfolio, dem ARERO Fonds sowie einem „Standard ETF“ Portfolio des führenden Rürup Anbieters gegenübergestellt.

Als Musterfall habe ich 20.000 Euro Einmalzahlung plus 500 Euro Sparrate dargestellt. Der Vertrag ist im Oktober 2016 gestartet und lief bis Oktober 2021. Zusätzlich sind in den Grafiken „AL Portfolien“ dargestellt. Hierbei handelt es sich um meine Empfehlung des Depotsparens in der Schicht 3 über eine Nettopolice.

Fazit:

Selbst über 5 Jahre hätte sich hier schon ein kumulierter Vorteil von ca. 10.000 Euro gegenüber dem MSCI World ergeben. Gegenüber dem „Standard ETF Portfolio“ des Anbieters liegt der Vorteil schon bei ca. 20.000 Euro (94.991 Euro gegenüber 74.512 Euro). Rein Prozentual liegt der Vorteil in diesem Zeitraum bei rd. 3,6 % p.a. (18,59 % zu 14,96 % p.a.) gegenüber dem MSCI World.

Das richtige Timing und Antizyklik im Krisenfall

Eine der schwierigsten Aufgaben ist einen drohenden Crash rechtzeitig zu erkennen und ggf. rechtzeitig umzuschichten. Es gibt hier viele Untersuchungen, welcher Renditeverlust entsteht, wenn man die erfolgreichsten positiven Aktientage verpasst.

Meine jahrelange Erfahrung und mein aktives Fondsmanagement kann Ihnen helfen, große Verluste in Krisenfällen vorzubeugen.

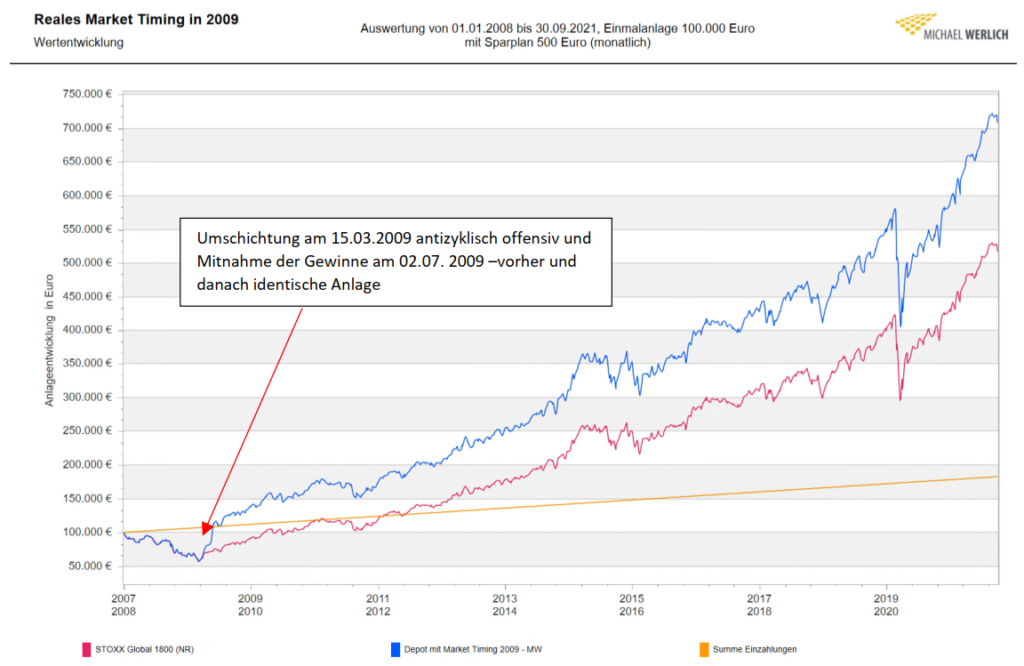

Am Beispiel meiner real nachweisbaren Empfehlungen im Jahr 2009 möchte ich aufzeigen, welcher Mehrwert durch so ein Handeln entsteht. Im September 2008 kam es durch die Subprime Krise und die Lehman Pleite zum letzten etwas länger andauernden Crash.

Ich habe hier für meine Mandanten im März 2009 eine antizyklische Empfehlung ausgesprochen, die innerhalb von 4 Monaten einen sehr hohen Mehrwert für die gesamte Zukunft der Anlage erbracht hat. Diese ist nachfolgend visualisiert an einem Musterfall mit 100.000 Euro Vertragswert zum 01.01.2008, der diesen Vertrag mit 500 Euro bespart:

Die Grafik zeigt beeindruckend auf, wie sehr mein Handeln einen Einfluss auf die Gewinne meines Mandanten hatte.

Meine Entscheidung über 4 Monate –Ich habe ansonsten beide Portfolien im MSCI World belassen – hat so zu rd. 189.000 Euro Mehrwert (708.217 minus 517.217 Euro) und einer um 2,87 % p.a. höheren Performance geführt. Die gesamte Finanzkrise wurde so in 4 Monaten kompensiert.

Klassische Rürup-Rente

Die Basisrente, umgangssprachlich oft Rürup-Rente genannt, ist die klassische Form der Rürup-Renten Modelle. In erster Linie verfolgen die Anbieter in diesem Produktsegment konservative, festverzinsliche Anlagestrategien.

Fondsgebundene Rürup-Rente

Im direkten Vergleich zu der klassischen Rürup-Rente setzen fondgebundene Rürup-Produkte auf höhere Renditen. Die Beiträge werden bei diesem Produkt in Fonds angelegt, was zu einer deutlichen Renditesteigerung des eingezahlten Kapitals führen kann

Es gibt verschiedenste Modelle, in welchen Sie eine Rürup Rente abschließen können. Die drei übergeordneten Varianten sind: Als klassische Rentenversicherung, Fondsparplan oder fondsgebundene Versicherung. Diese Modelle, und eine ihrer Unterformen stelle ich Ihnen im Folgenden Abschnitt vor.

ETF – Fonds

Eine durchaus interessante fondsbasierte Alternative können sogenannte ETF-Rürup-Modelle sein. Die Abkürzung ETF steht für Exchange Traded Fund. Bezeichnet werden damit Fonds, die an der Börse gehandelt werden und in Ihrer Zusammensetzung an den jeweiligen Aktienindex (z.B. DAX) gekoppelt sind.

Rürup-Sofortrente

Für Menschen, die sich bereits kurz vor der Ruhestandsphase befinden und eine größere Summe Geld zur Verfügung haben, kann eine Rürup-Sofortrente interessant sein. So lässt sich das Kapital steuerbegünstigt als Einmalzahlung einer Rürup-Sofortrente zuführen. Die daraus resultierenden Rentenzahlungen werden lebenslang gezahlt.

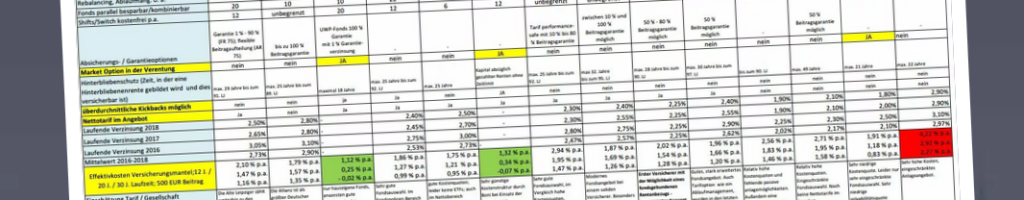

Die Kosten

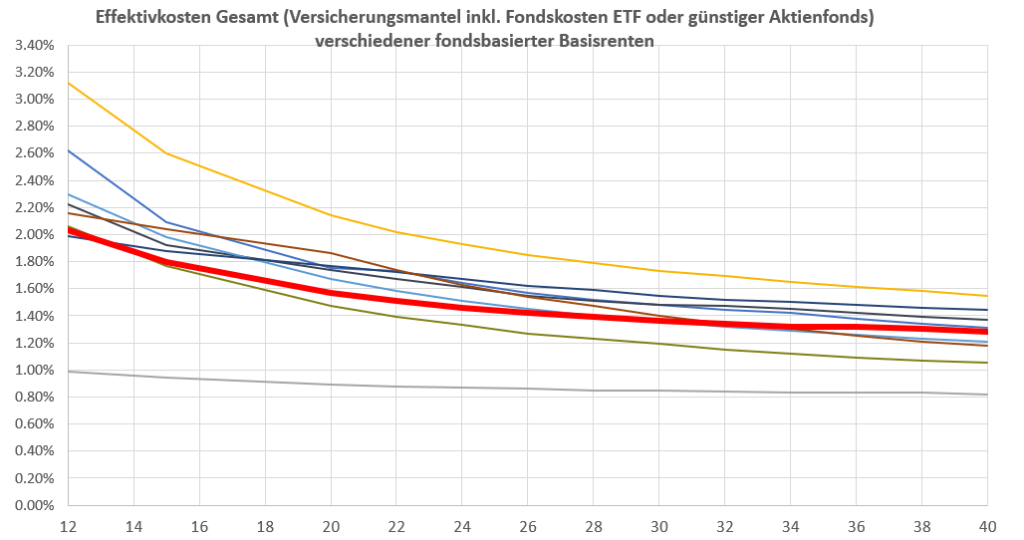

Jeder Rürup-Vertrag enthält individuelle Kostenstrukturen, die bereits vor Abschluss sehr genau beleuchtet werden sollten. So entstehen beispielsweise bei zusätzlichen Beitragseinzahlungen Kosten, die in der gesamten Rentabilitätsbilanz beachtet werden müssen.

Ebenso kalkulieren die Anbieter mit zum Teil recht unterschiedlich ausgeprägten Abschluss- und Verwaltungskosten. Ist das Rürup Modell an einen Fonds gekoppelt entstehen zusätzliche laufende Kosten, die das Rentabilitätsergebnis negativ beeinflussen können. Zu alledem ist auch die realistische Einschätzung der Anbieter hinsichtlich Management und Sicherheit ein wesentliches Entscheidungskriterium. Nutzen Sie meine jahrelange Spezialexpertise für einen tiefen Einblick hinter die Kulissen der Tarifwerke.

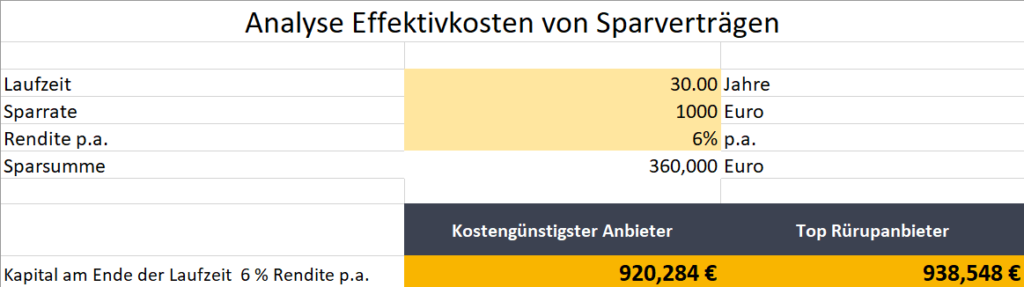

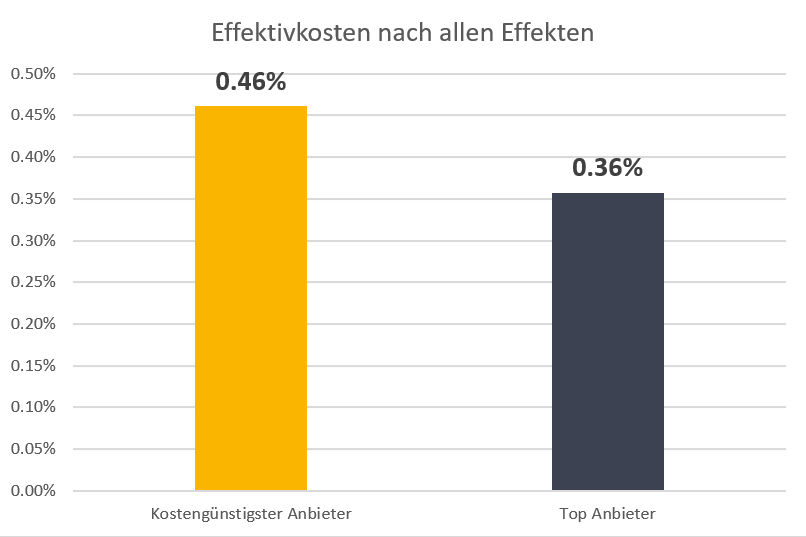

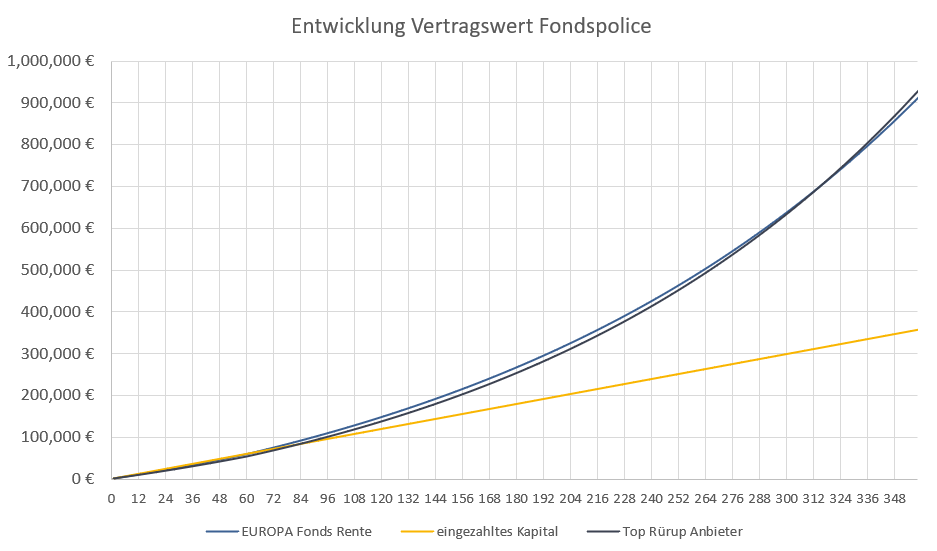

Um Ihnen zu verdeutlichen, was für einen Unterschied die verschiedenen Kostenstrukturen machen können, sehen Sie in den folgenden Diagrammen zum einen die Entwicklung vom Vertragswert der Fondspolice für die EUROPA Fonds Basisrente, einen der günstigsten Anbieter, im Vergleich mit einem Top Rürupanbieter und der Entwicklung des eingezahlten Kapitals. Zum anderen sehen Sie den Vergleich der Effektivkosten verschiedener anonymisierter fondsbasierter Basisrenten. Die Unterschiede können gravierend sein und ich helfen Ihnen mit meiner Expertise gerne weiter, das rentabelste Produkt für Sie zu identifizieren!

Am Beispiel eines Vertrages mit 30 Jahren Laufzeit habe ich den kostengünstigsten Anbieter derzeit (Europa Fonds Basisrente – günstiger als Raisin ETF) gegenüber gestellt. Mit strategischen Optimierungen im Produkt schaffe ich es, den Top Anbieter mit einkalkulierter Vergütung für mich für die Beratungsleistung zum effizientesten Produkt des Marktes für Sie zu gestalten.

Im konkreten Fall hat der Top Anbieter auch in der Ansparphase das vermeintlich kostengünstigste Angebot geschlagen und kommt auf eine Kostenquote von nur 0,36 % p.a.

Die richtigen strategischen Ansätze bieten einen hohen potentiellen Mehrwert, der durch korrekte Anlageentscheidungen, Antizyklik und geschicktes Risikomanagement systematisch entstehen kann und bei konsequenter Umsetzung auch sehr wahrscheinlich entstehen wird. Diese Mehrwerte sind Kostenvorteilen durch „Preisdumping“ beim Abschluss eines Vertrages um ein Vielfaches überlegen und stellen neben der richtigen Produktwahl einen sehr großen Mehrwert dar.

Durch meine jahrelange Erfahrung im Thema Rürup und die auf Erfolg geprüften Anlagestrategien biete ich meinen Mandanten eine kostenoptimierte Anlagemöglichkeit mit Rürup Produkten. Und das alles natürlich mit voller Kostentransparenz für Sie!

Vergleich der TOP 3 Anbieter - Wer bietet die besten Renditen?

Wie Sie das rentabelste Rürup-Produkt finden?

Ganz einfach: Indem Sie mich fragen!

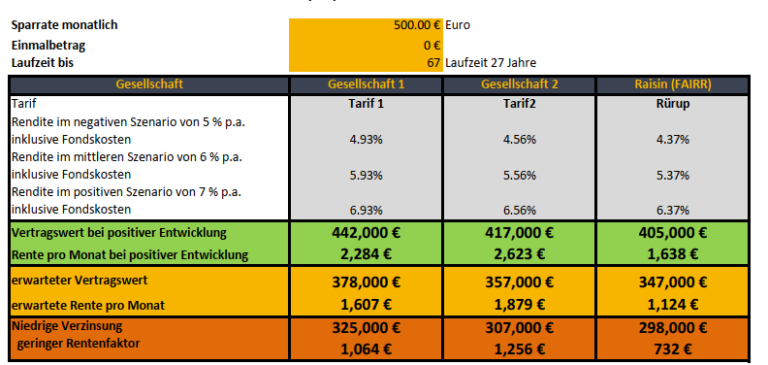

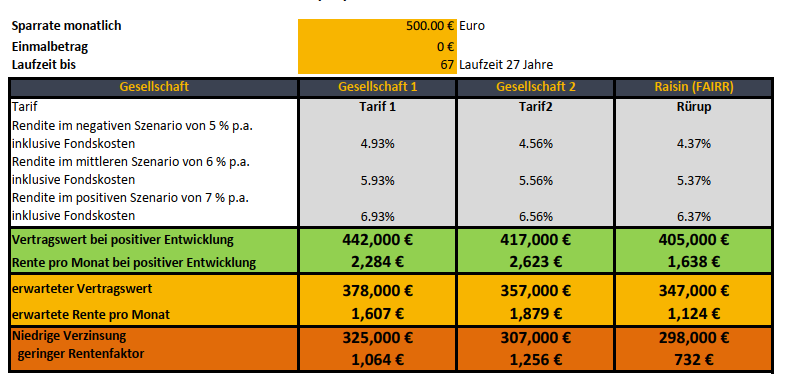

Anhand des folgenden Berechnungsbeispiels aus meinem mathematisch fundierten Analysetool erkennen Sie wie groß die Unterschiede der Renten und Kapitalwerte bei verschiedenen Anlageoptionen sein können und wie hoch der Mehrwert durch die Wahl eines Topprodukts für Sie sein kann. Auch dies ist ein von mir entwickeltes Exceltool, mit dem ich sofort jeden Rürup Anbieter und Vertrag nachrechnen und „zerlegen“ kann.

Konkret sind hier DIE 3 führenden ETF bzw. Fondsbasierten Basis (RÜRUP) -renten gegenübergestellt. Das eine Produkt ist die Empfehlung von Finanztip, eines der kostengünstigste Produkte des Marktes, die FAIRR Rüruprente. Zu den zwei anonymisierten Produkten sowie allen Wechselwirkungen erzähle ich Ihnen gerne in einem individuellen Beratungsgespräch mehr.

Die Marktanalyse hebt sich aufgrund meines einzigartigen Tools deutlich gegenüber einfachen Vergleichstests von FINANZTEST, FOCUS MONEY oder FINANZTIPP in ihrer Präzision und Detailtiefe ab.

Als Betrachtungsbeispiel wählen wir einen Rürup Bestadvice Mandant mit einer 500 Euro Sparrate – bis 67 – mit 27 Jahre Laufzeit

Warum also meine Beratung in Anspruch nehmen?

Der BESTE Tarif des Marktes schlägt den Top TIPP von finanztip.de und den günstigsten ETF Basisrenten Fondssparplan um ca. 750 Euro monatliche Rente.

In diesem Beispiel beträgt der Mehrwert der Produktwahl selbst ohne optimierte Rentenphase über 200.000 Euro. In der Rentenphase hat definitiv fast jedes Versicherungsprodukt seine „Achillesverse“, nur mit der richtigen Produktwahl können Sie diesen Mehrwert für sich nutzen. Weitere Vorteile entstehen durch die richtige Anlagestrategie mit laufender Optimierung.

Unterstellen wir eine Lebenserwartung von 90 Jahren, hätte Sie die vermeintlich beste Produktwahl ungefähr 207.000€ in Ihrer Ruhestandsphase gekostet

(750 Euro monatliche Rente x 12 Monate x 23 Jahre)

Mein Tool ermöglicht es Ihnen zu berechnen, wie groß die Unterschiede der Renten und Kapitalwerte beim Vergeich der Top 3 fondsbasierten Rüruprenten im Markt sind und wie hoch der Mehrwert durch die Wahl eines Topproduktes in etwa für Sie sein wird.

Nutzen Sie meinen marktübergreifenden Online Rürup-Rechner!

Ich versichere Ihnen, dass ich Ihre Daten vertraulich behandle. Die Sicherheit Ihrer Informationen ist für mich von höchster Relevanz.

Bitte geben Sie keine fehlerhaften Daten an, da ich nur bei korrekten Daten meine tiefgreifenden Analysen zu Rürup-Produkten mit Ihnen teilen kann, und Sie nur so das Beste Produkt für Ihre Situation identifizieren können.

Ich freue mich darauf Sie Kennenzulernen!

Ihr Michael Werlich

Wir senden Ihnen eine E-Mail an die angegebene E-Mail-Adresse, in der Sie diese Anmeldung bestätigen können. Nachdem Sie der Anmeldung zustimmen, werden Sie zum Rechner weitergeleitet! Schauen Sie bitte gegebenenfalls auch in Ihrem Spamfilter nach der E-Mail, manchmal werden diese fälschlicherweise dort eingeordnet.

Copyright © 2023 – Michael Werlich

Nutzen Sie meinen marktübergreifenden Online Rürup-Rechner!

Mein Tool ermöglicht es Ihnen zu berechnen, wie groß die Unterschiede der Renten und Kapitalwerte beim Vergeich der Top 3 fondbasierten Rüruprenten im Markt sind und wie hoch der Mehrwert durch die Wahl eines Topproduktes in etwa für Sie sein wird.

Sie wollen Zugriff zu meinen exklusiven Rürup-Rechner erhalten?

Wir senden Ihnen eine E-Mail an die angegebene E-Mailadresse, in der Sie diese Anmeldung bestätigen können. Nachdem Sie der Anmeldung zustimmen, werden Sie zum Rechner weitergeleitet!

Schauen Sie bitte gegebenenfalls auch in Ihrem Spamfilter nach der E-Mail, manchmal werden diese fälschlicherweise dort eingeordnet.